Peu d’indicateurs fournissent des informations aussi précises sur l’état de l’économie d’un pays que l’orientation des fluctuations monétaires. Cela est particulièrement vrai lorsqu’il s’agit de marchés des changes (FX) profonds et liquides des principales devises des économies avancées, telles que le yen japonais (JPY), le dollar américain (USD), l’euro (EUR), le franc suisse (CHF) et la livre sterling (GBP). Le marché des changes est alimenté par les flux de capitaux, qui correspondent à des réactions en temps réel aux attentes concernant l’appétit pour le risque, les performances économiques relatives et les différentiels de taux d’intérêt.

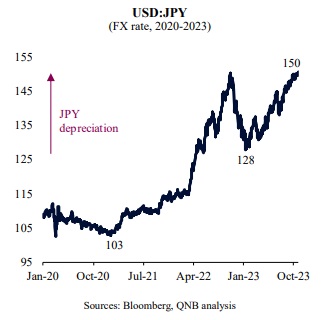

Ces derniers mois, la position ultra-libre de la Banque du Japon (BoJ), dans un contexte de resserrement agressif de la part de la Réserve fédérale américaine (Fed) et de la Banque centrale européenne (BCE), a favorisé les sorties de capitaux du Japon. Cette situation a affecté le yen, qui s’est encore déprécié pour atteindre ses plus bas niveaux depuis plusieurs décennies, soit une baisse de 46 % par rapport aux sommets atteints après la pandémie.

L’évolution du yen ne s’est pas faite en ligne droite. Au début de la pandémie, le yen a été soutenu par une importante demande de « refuge contre la récession mondiale ». En effet, le yen a tendance à être inversement corrélé au cycle économique mondial, étant donné que la baisse des prix des matières premières tend à favoriser le yen et que les investisseurs locaux sont fortement exposés aux actifs étrangers, mais « rapatrient » souvent d’importants volumes de capitaux en période de tensions financières. Cependant, peu après le choc négatif de la pandémie, le JPY a commencé à se déprécier. Le

mouvement s’est accéléré au deuxième trimestre 2022, après que d’autres grandes banques centrales ont entamé leur cycle de resserrement monétaire. Le yen s’est ensuite redressé temporairement à la fin de 2022 et au début de 2023, car on s’attendait à ce que la Fed revienne sur sa position de resserrement, ce qui réduirait le différentiel de taux d’intérêt avec le Japon et renforcerait le yen. La croissance mondiale s’étant avérée résistante et les banques centrales ayant adopté une position « hawkish », la dépréciation du yen a repris. La question qui se pose alors est la suivante : la liquidation du yen est-elle excessive ? À quoi peut-on s’attendre à l’avenir ?

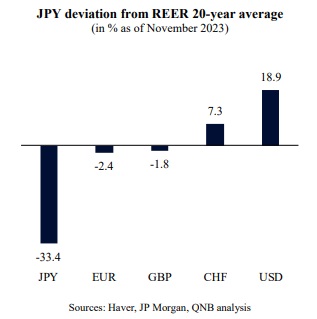

Une façon courante d’examiner les « valorisations » des devises consiste à analyser les taux de change pondérés en fonction des échanges commerciaux et corrigés de l’inflation, c’est-à-dire les taux de change effectifs réels (TCER), et à les comparer à leurs propres moyennes à long terme ou à leurs normes historiques. Ce taux de change effectif réel est plus robuste que les taux de change traditionnels, car il tient compte des changements dans la structure des échanges entre les pays ainsi que des déséquilibres économiques sous la forme d’inflation et d’écarts d’inflation.

Écart du JPY par rapport à la moyenne du TCER sur 20 ans

(en % à compter de novembre 2023)

Le tableau du TCER pour novembre 2023 suggère que le yen est de loin la monnaie la plus sous-évaluée du monde avancé, à plus de 30 % de sa « juste valeur » théorique. Nous pensons toutefois que les conditions devraient favoriser un redressement du yen à moyen terme. Nous pensons en effet que les différentiels de taux d’intérêt devraient évoluer sensiblement en faveur du yen au cours des prochains trimestres.

La BoJ est sur le point de resserrer progressivement sa politique monétaire. Cela marquerait la fin d’une longue période de politique ultra-libre qui a maintenu les taux à court terme négatifs et les rendements à 10 ans des obligations d’État plafonnés à seulement 0,5 %. Lors de sa réunion de juillet, la BoJ a relevé la limite supérieure de sa fourchette cible pour le rendement à 10 ans à 1 %, entamant ainsi le processus tant attendu de démantèlement du cadre de contrôle de la courbe des rendements (YCC). Nous prévoyons un nouveau resserrement l’année prochaine, avec une sortie complète du YCC (pas de plafond pour les rendements à 10 ans) au premier trimestre et une première hausse du taux directeur à court terme au deuxième trimestre.

Ces mesures sont susceptibles d’être prises sur la base d’un niveau de confiance plus élevé de la part des responsables de la BoJ, qui estiment que le pays est enfin en train de sortir de son « piège déflationniste ». L’inflation a été constamment supérieure à l’objectif fixé cette année et la croissance des salaires s’est avérée jusqu’à présent à la fois significative et persistante.

En revanche, les taux directeurs devraient atteindre un « pic » dans la plupart des autres économies avancées au cours des prochains mois, ce qui se traduira par des taux stables plus longtemps. En d’autres termes, il y a peu de chances que les taux soient beaucoup plus élevés en dehors du Japon. De plus, si l’économie mondiale ralentit et que certaines économies clés entrent en récession, les taux pourraient être réduits de manière significative aux États-Unis et en Europe. Dans tous les cas, le différentiel de taux d’intérêt entre le yen et les autres grandes monnaies se réduirait en faveur du yen, ce qui soutiendrait cette monnaie sous-évaluée.

Dans l’ensemble, nous prévoyons un renversement au moins partiel de la faiblesse actuelle du yen à moyen terme. La sous-évaluation de la monnaie, associée à l’orientation probable des différentiels de taux d’intérêt, devrait favoriser une reprise significative du yen.

Source QNB