Au cours des deux dernières années, les marchés émergents ont souffert d’une forte volatilité des flux de capitaux. Cette situation découle de l’instabilité monétaire, de l’incertitude géopolitique et d’un désintérêt général des investisseurs mondiaux pour le risque.

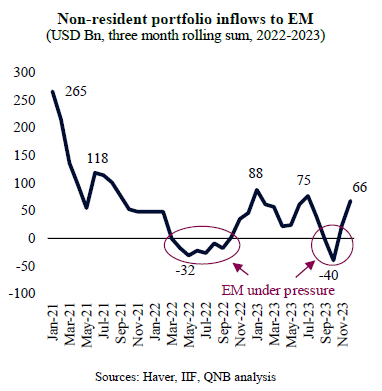

Selon I’Institut de la finance internationale (IIF), les entrées en portefeuille des non-résidents dans les marchés émergents, qui représentent les placements des investisseurs étrangers dans les actifs publics locaux (actions et obligations cotées en bourse), se sont révélées négatives à deux reprises au cours de ces dernières années. Cela a eu lieu au cours des périodes mars-septembre 2022 et août-octobre 2023, au moment où la pression a atteint son paroxysme.

Au cours de cette période de pression, les vents contraires des marchés émergents comportaient un dollar fort, des taux d’intérêt élevés et en hausse dans les principales économies avancées, ainsi qu’une forte récession de l’industrie manufacturière mondiale. En conséquence, les sorties de capitaux ont engendré un environnement difficile pour les actifs des marchés émergents, qui ont continué à afficher des performances inférieures à celles de l’indice de référence des économies avancées.

Entrées en portefeuille des non-résidents dans les marchés émergents

(milliards de USD, somme cumulée sur trois mois, 2022-2023)

Sources: Haver, IIF, Analyse QNB

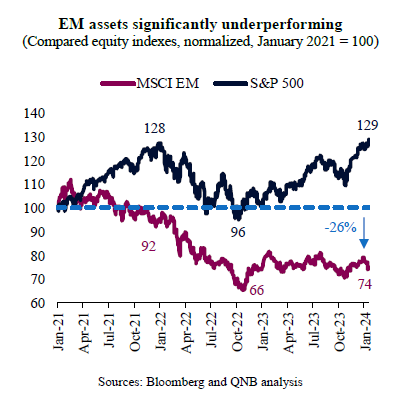

En fait, l’indice MSCI ME, qui englobe les actions à grande et à moyenne capitalisation des marchés émergents de 24 juridictions majeures, dont certaines des économies les plus dynamiques d’Asie, d’Amérique latine, du Moyen-Orient et d’Afrique, a régressé d’environ 26 % depuis le début de l’année 2021. En revanche, l’indice S&P 500 des principales entreprises cotées aux États-Unis a progressé de près de 30 % au cours de la même période.

Les actifs des marchés émergents sont nettement moins performants

(Indices boursiers comparés, normalisés, janvier 2021 = 100)

Sources: Bloomberg and QNB analysis

Nous sommes toutefois d’avis que cette sous-performance devrait s’atténuer ou s’inverser partiellement, à mesure que l’appétit pour le risque se rétablit et que les flux de capitaux vers les marchés émergents reprennent. Deux facteurs principaux nous confortent dans l’idée que le contexte macroéconomique mondial est de plus en plus favorable aux marchés émergents : une mutation des performances macroéconomiques relatives et l’ajustement progressif des différentiels des taux d’intérêt entre les États-Unis et les principaux marchés émergents.

Tout d’abord, l’ « exceptionnalisme » relatif de la croissance américaine devrait s’atténuer. Au cours des deux dernières années, une pléthore de données économiques négatives dans la plupart des grands marchés émergents et positives aux États-Unis a conduit à de nombreuses révisions des prévisions de croissance relative en faveur des États-Unis. Cela a fait affluer les capitaux mondiaux vers les États-Unis, asséchant davantage les liquidités dans d’autres pays. Cependant, cette dynamique est en passe de changer.

L’écart important en faveur des États-Unis dans l’indice de surprises économiques de Citi s’est déjà nettement resserré depuis la fin de l’année 2023, laissant présager que la période de révisions de la croissance en faveur des États-Unis touchera à sa fin. En outre, le différentiel de croissance entre les États-Unis et les marchés émergents, qui était très étroit (180 points de base l’an dernier), devrait retrouver un niveau plus normal de 250 points de base cette année. L’écart de croissance devrait donc se creuser à nouveau en faveur des marchés émergents, ce qui ramènera les capitaux vers ces juridictions dynamiques.

Par ailleurs, les différentiels de taux d’intérêt devraient également favoriser les actifs des marchés émergents et les monnaies autres que le dollar au détriment des actifs américains et du dollar. Après de nombreux mois de surchauffe, l’économie américaine commence enfin à décélérer. Ce phénomène, ainsi que la normalisation des chaînes d’approvisionnement à la suite de la pandémie et des perturbations géopolitiques, favorisent d’ores et déjà un retour rapide de la stabilité monétaire. Les taux d’inflation devraient rapidement converger vers l’objectif de 2 % de la banque centrale.

Ce contexte macroéconomique favorise un virage « dovish » de la part de la Réserve fédérale américaine, avec des réductions agressives des taux directeurs attendues tout au long de l’année. Les marchés estiment actuellement que les taux des fonds fédéraux devraient se situer à 3,75 % à la fin de l’année, soit 175 points de base en dessous des taux actuels. Cela devrait stimuler la liquidité mondiale et favoriser une sortie de capitaux vers l’étranger, en quête de meilleurs rendements, en particulier dans les marchés émergents.

Tout compte fait, après une période marquée par la volatilité des flux de capitaux et la sous-performance des marchés, un environnement plus favorable aux marchés émergents devrait voir le jour. La croissance et les taux d’intérêt relatifs devraient être plus favorables aux marchés émergents, avec une normalisation des flux de capitaux non résidents et des rendements des actifs.

D’après communiqué